こんな場合お役に立ちます

2019/02/17

不動産の売買・交換、財産分与する場合

不動産を売買。交換されようとするあなたはその不動 産の法律的なこと、特に土地についての価格・時価に ついて真剣に学びましょう。

不動産の売買・交換する機会は限られていますから当然とは言ってもその不動産についての悩みを誰に相談していいかさえわからず困っている方が多いのが現状です。

一般的には、不動産業者さんに専任媒介等でお願いをするでしょうが依頼頼するあなた自身がその不動産の真の価値・価格・時価を知ってないのですから最初から対等な土俵にのってないのです。ですから業者さんに一方的にリードされ、いい方向に行けばいいのですが、中には損失を被ってている方も多くいます。そんな場合、的確なアドバイザーがいればよかったのにと思います。

不動産鑑定評価をしないまでも相談され、悩んでいることの解決の方向がみえ、喜ばれています。場合によっては不動産鑑定評価、不動産簡易評価を活用することで納得され後で後悔しないで済んでいます。

私ども不動産鑑定士は、不動産業者さんが行っている評価、査定とは求める手法の中身の程度が違います。財産評価基本通達の相続税路線価を基に求められた価格は一応は参考にしますが、相続税路線価での評価価格は大まかな価格水準は求められますが、不動産は一物件ごとに価格形成要因は異なり個別性が強く価格は一律ではないので個々の不動産の鑑定評価をした方が安心で、納得されて売買・交換ができます。

特に大規模地、(広大地)不整形地、無道路地、借地権、底地等の価値、価格の判定は難しく、不動産鑑定士でも悩みます。それなのに相続税路線価通達による簡便な評価が不動産の適正な価格・時価を求める手法とされ、市場をリードされています。 この手法で求められた価格は参考にはなりますが、物件、地域によっては不動産市場の価格を反映してない場合もあります。真の価格・時価を第3者に立証するには国家資格の不動産鑑定士による不動産鑑定評価をするしかありません。

親族間(親子間や夫婦間等)で不動産を売買する時は、その取引価格が低額譲渡に該当するか否かの見極めが大切である。

この場合、時価が把握できてなく、無駄な税金を支払わされたケースがあります。

このようにならない為には、税務上厳しいチエックを受けるので税務調査への立証資料として不動産鑑定評価書をとっておくと安心です。税務署当局に低額譲渡と認定されれば、買い手に「みなし贈与税」が課せられます。それでは、その時の時価に対してどの程度低ければ低額譲渡に該当するかが問題になっています。

裁判所は、相続税路線価額と同水準以上の価額での譲渡がなされれば、時価での譲渡とみなし、相続税法第7条のみなし贈与の規定が適用されないとし、国税局の決定・更正処分が取り消しました。

会社役員個人と会社間もしくは親会社と子会社関等で時価よりも著しく乖離した価格で不動産が譲渡された場合も時価との差額につて個人には譲渡所得税、会社には 法人税と想定外の課税が発生する恐れがあります。

よって資本系列を有する会社間や会社とその役員、更には親と子等の特別な関係にある者同士の不動産の売買には不動産鑑定評価をし、的確な時価を把握しておくのが最善です。

不動産の交換(土地・建物)

土地と土地、建物付き土地と建物付き土地とを交換する場合、資産価値を適正に把握していない交換を行ってい る場合、交換特例の適用要件に合わず税務署から否認されているケースが増えています。

特に交換要件のうち、資産価額がいづれか高い方の価の20%以内あるのに相続税路線価を基に評価した価額差が20%以上になったので不動産鑑定評価をした結果、金額の高い方の20%以内におさまり、土地の交換(無税)が成立したケースがあります。

固定資産の交換の要件

- 交換する資産は、同種の固定資産であること土地と土地 建物と建物は良いが土地と建物はできない。(棚卸資産は付加)

- 交換譲渡資産は、その者が1年以上所有していること。

- 交換取得資産は、交換の相手側がその交換のために取得したものではなく、

かつ、1年以上所有しているものであること。

ですから、交換前に不動産鑑定評価を事前にしておき、土地交換要件をクリアーしているかどうか確認しておけば安心して取引が出来ます。

<例>

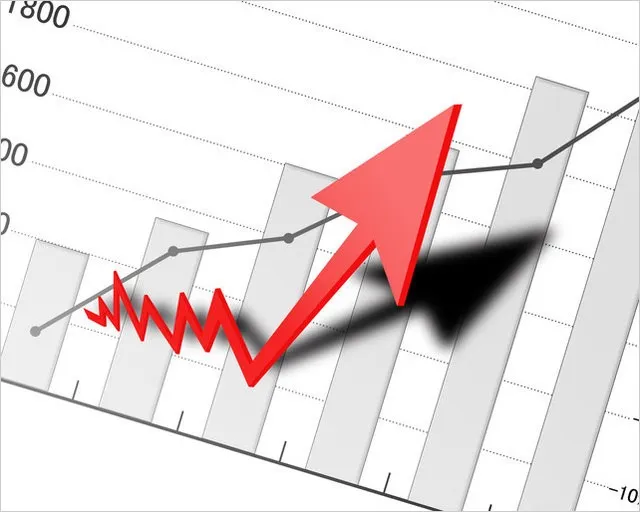

交換条件のうち資産の価額がいずれか高い方の価額の20%以内であるか否かを不明確で不動産鑑定評価をしなければ価格比が100:75で所得税等が課税されるのが鑑定評価を取ったことで価格比が100:85になり課税されなく無税の土地の交換が成立した。

不動産鑑定評価を適切に活用されと下記のようなメリットがあります。

- 税務当局の厳しい調査にも無用のトラブルを避けられます。

- 税理士さんも申告価格に安心することができます。

- 納税者の節税に役立ちます。

まずは、御気軽に相談して下さい。あなたの立場にたって解決させて頂きます。

不動産の同族会社間、会社役員と会社との売買等の場合

1. 不動産の同族会社間、関連会社間、会社役員とその会社間、親族間の 売買・交換 の場合の注意点

同族会社の場合は「社長=会社」というケースが多く、この場合本来は法律で社長(個人)と会社(法人)は別人格であるのに区分が出来ず下記の思惑が大きくなり過ぎて税務当局の調査を受けて税金を課せられています。

- 社長は会社に高く買ってもらいたい。

- 役員は会社から安く買いたい。

- 今年度の利益を相殺する為に安く売却し損益を捻出したい。

というように個々の事情にもとづき取引されています。

特に同族会社間売買,親族間取引では、どうしても取引価格がお手盛りになり安くなる傾向が強いので、税務当局からその売買価格の信憑性,妥当性について不正がないかどうか厳しいチエックを受けることになります。

この場合でのポイントは「低額譲渡」です。

「低額譲渡」とは売却価額が時価の2分の1未満の場合の収入金額は実際の売買価額ではなく時価とみなされるという規定があります。

(例)

会社の帳簿価額が10,000万円の土地を社長に4,000万円で売却した場合

(低額譲渡とみなされる場合)

社長・・・6,000万円が役員賞与として所得税が課税される。

会社・・・不動産の譲渡損失が損金算入できない。

社長の役員賞与6,000万円が損金算入出来ない。

その為、ここで「低額譲渡」とみなされるか否かのポイントは不動産取得時の価額ではなく、その土地の時価が適切に把握されているかどうかにかかってきます。この取引を税務当局から調査されたらあなたはどうされますか。

この取引においての取引価格が適正な時価であることを税務当局に立証するに、不動産業者の相場感覚で時価は○○円ですと説明しても立証できません。

それではどうしたらよいのでしょうか。不動産の時価を専門的に評価できる専門家・不動産鑑定士による不動産鑑定評価を活用すべきです。税務当局への立証もスムーズに行なうことができます。

その上時価を不動産鑑定士に求めてもらってれば低廉譲渡の限度割合の価格が求められる訳で売買基準がわかり税務当局から調査されることも防げます。

後で後悔しない為にも多少のコストがかかっても不動産鑑定評価を活用すべきです。

不動産を同族会社・関連会社間で売買する場合の具体例

A法人からB法人(関連会社)への土地建物の売買

利益がでているA法人が購入した物流倉庫(土地建物の簿価5億円)を税務対策上関連会社であるB法人に不動産鑑定評価に基づく価額で売却し、譲渡損失を損益通算をすることにより節税を図ることができました。

現状

| A法人 | B法人 | |

| 土地・建物 | 2億円で売却 | 土地・建物 |

節税効果

譲渡損失

| 2億円 - 5億円(時価) = | △3億円 |

| A法人の譲渡前の所得 | 3億円 |

| 土地・建物譲渡損 | △3億円 |

| A法人の譲渡後の所得 | 0円 |

問題点

節税効果は大きいので必ず税務当局から税務調査が入り、この取引の売買価格(時価)が適正価格であるかどうかの説明が求められます。

対応策

- 売買価格が適正な時価であることを立証出来ないと課税されてしまいます。証明する策としては不動産鑑定評価を活用するしかありません。

- 売買契約を締結する前に不動産鑑定士による不動産鑑定評価額により売買金額を決定する旨を当事者間で合意しておくこと

効果

当事者で決定した売買金額が適正な時価あったということの妥当性を証明することが可能になりますので損益通算することが可能になります。

会社役員が会社に不動産を売却する場合

(1) 時価で売却

役員側

譲渡所得 15% + 5%

会社側

課税関係なし

(2) 時価の1/2以上時価未満での売却の場合

役員側の処理

「所得税法のみなし譲渡の規制」

「個人が法人にその所有する資産を時価より低い価額で譲渡した場合、その譲渡所得価額が時価の2分の1未満の場合は時価により譲渡したものとみなす」と いう規定が所得税法にあります。よって、役員が時価の2分の1未満で、会社に土地を譲渡したら取得金額に関わらず、時価で譲渡したものとして、所得税が課税されます。

実際には2分1以上の価額なのに市場での時価を把握してない専門家によって取引されたことで課税された事例があります。このようなことにならないためには不動産市場の時価を把握できる鑑定評価を活用すべきだったのです。

会社側

時価と売却価格との差額が受増益

(3) 時価の1/2以上時価未満での売却

役員側

売却価格での譲渡所得なので所得税が減少します。

会社側

時価と売却価格との差額が受増益です。

会社に利益を与えるので会社の損失や繰越損失を利用したい場合などは有効

具体例

売主:個人(法人役員)

買主:法人

不動産売買がなされ、売買金額が時価の2分1の金額で取引された。

問題点

売主(個人)

実際の売買金額ではなく、時価で売却したものとみなされ売主は所得税法上及び住民税を納め

ければならない。

買主(法人)

時価と購入金額との差額を受贈益とみなされ、それに対応して法人税等を納税しなければな

らない。

効果

時価での売買金額を合意しなければ税負担が生じます。税務署からの不動産の時価の調査に立証できるには安易な説明では認可されません。不動産鑑定士のようなその道のプロの不動産鑑定評価書を添付して申請しなければ通りません。

会社が低額な金額で土地を購入した場合は適正な時価との差額については法人の所得金額の計算上、益金の額に参入されます。また、土地の取得価額はこの差額を加えた時価ということになります。

(4) 時価より高い価格での売却の場合

役員側の処理

あくまで適正な時価を限度として、譲渡所得が計算され、時価を超える部分は役員賞与となり、給与所得として課税されます。

会社側の処理

時価を超える部分は、(役員賞与)×(現金預金)××として処理されまが、役員賞与は損金に参入されません。

2. 会社が役員に土地を売った場合

(1) 時価で売却した場合

会社は帳簿価格との差額が固定資産売却損益となり、問題はない。

(2) 時価より安く売却した場合

会社においては、適正な時価以外の金額で取引をすることは、税務上認められていないので、

安く売っても時価で譲渡したものとして譲度損益が計算され、時価との差額は役員賞与として処理されます。

(3) 時価より高く売った場合

会社はあくまで時価で譲渡したものと考えますから、時価より高く譲渡した部分は、譲渡益ではなく、受贈益として金銭の贈与を受けたように処理されます。

しかし、税務上は譲渡益でも受贈益でも同じ益金ですから、結果として、所得に影響はありません

この場合、その不動産の時価が適格に把握でき、税務当局に立証できなければ大損してしまいます。

3. 親族間での不動産売買価額が税法でいう「著しく低い価額」にならい 価額はどういう価額か。

親から子へ、祖父母から孫へ不動産を譲渡する場合は無償または出来るだけ低い価額で譲り渡したいと思うのが普通であります。

しかし、この場合相続税法第7条では

- 無償であれば子や孫に贈与税が課税されます。

- 有償であってもその売買価額が時価よりも「著しく低い」場合は時価と売買価額との差額分が贈与があったとみなされ子や孫に贈与税が課税されます。

ここでの検討課題

- ここでいう時価とはどういう価格か

平成元年3月31日までは国税当局が出している財産基本通達の相続税路線価より評価された相続税評価額を基準とし、この価額より低い価額で取引した場合は贈与とみなされ贈与税が課せられていました。

この場合、例えば、親が時価4,000万円の土地を購入し、その後子供に相続税路線価並の評価額(公示価格=時価の80%)の3,200万円で売却した。

この方法すなわち相続税評価額3,200万円が時価4,000万円より低いことを利用して下記のメリットを得ることができたのです。

- 子供には贈与税がかからない

- 親も譲渡所得税を払わなくてもよい

4,000万円-3,200円=800万円の損失

このようなケースが多くなってしまったので現在は単純に相続税路線価に基づく価額ではなく、不動産市場で売買が成立する正常価額(時価)としています。しかし、現実は上記の時価を求め当局に立証しなければなりません。単にこの価格が時価といってもだめです。

税務当局に立証するには不動産鑑定士による不動産鑑定評価の価額が一番妥当性が高いです。

- 売買価額が時価よりもどれだけ安ければ「著しく低い価額」に該当するのか

税法では何も規定してないため、「著しく低い価額」の認定をめぐっての判定に争いがおこっています。

過去の判例、採決例

「著しく低い価額」の判定を行う場合

「財産の種類、譲受けの事情、譲受けの対価、その市場価格等を総合勘案して社会通念に照らして判断すべきである。・・」としていましたが具体的な内容が示されなかったので価額決定は難しかった。

(国税不服審判所・平成15年6月19日採決)

あくまで「著しく低い価額」の判定は、様々な要因を総合勘案して行うことになるので、単に「売買価額が時価の80%程度で、かつ相続税路線価を超えていれば著しく低い価額に該当しない。」ということではありません。

早期に売却しなければならないやむを得ない事情がある。・・・価額決定経緯に合理性がある。同じ価額による譲受けであっても、譲受人に対する利益供与のみが目的であることが明らかな場合などには課税される余地がある。

「社会通年に照らして総合勘案」の内容も以前よりもだいぶクリアーになってきました。

「譲り受けの事情」などは金額に換算するのが非常に難しいということには変わりはありません。

今後とも、不動産を時価より安く譲渡する場合には、個々の事情に応じて慎重に売買価額を決定する必要があります。

ぜひ、不動産鑑定士に相談して下さい

同族会社の相続と節税

1. 社長の相続の取り組

- 相続のトラブルを起こさないようにする。遺言書を事前に作っておく

- 会社を継がせる後継者を決めておく

- 相続財産を減らす工夫をする

2. 社長個人と会社が所有する不動産の相続税対策

- 相続財産のうち特に土地の評価方法を選択する

相続税路線価からの評価方法のみならず不動産鑑定評価を併用し、課税評価額が低い方を採用する。

- 貸宅地(他人に建物所有を目的とした借地権設定があり、実際に家が建ち利用されている)は借地権割合で評価する

宅地を貸していても借地権の設定がない場合

駐車場で貸している場合は貸宅地ではなく、更地での評価となる。

- 自分の会社との土地の貸し借りについて

(自分の土地を会社に貸す場合)

無償貸与(権利金や地代の支払いがない)すると借地権に相当する利益(借地権相当額は贈与とみなされる)あったみなされその額に法人税が課税される。

(会社の土地を社長が借りる場合)

会社が社長に対して贈与した(会社の場合は「寄付」となる)とみなされて会社から社長への役員給与があったことになり、所得税がかかります。

権利金の授受なく通常の地代を支払いがあった場合は実際に受け取ってない権利金が法人または個人の所得と認定されることを権利金の「認定課税」といい課税の対象になります。

権利金の授受なく相当地代(更地価格の6%)の支払いがあった場合は権利金の分を地代に上乗せして払っているという認識になり、設定した地代と相当の地代との間に大きな開きがある場合は差額分が認定認定課税されることがあります。

無償返還に関する届出書を提出する。

相当地代と現行地代との差額は社長の給与

- 親子間の土地の貸し借り「使用貸借」について賃貸物件を建てても自用地評価となる。

- 小規模宅地の特例を理解し、利用する。

3. 会社を相続するための納税資金について

- 退職金を納税資金にあてる

- 生命保険を納税資金にあてる

4. 事業承継税制を上手に利用する

- 事業承継税制で同属会社を有利に相続する。

不動産鑑定評価をするメリット

不動産鑑定評価は宅建業者さん、税理士さんが行う、査定、評価とはその求められた価格の信頼性、立証性等で異なります。

下記の場合は必ず不動産鑑定評価を活用した方が得策です。

- 不動産の同属会社間。関連会社間で売買する場合

- 法人役員が法人と不動産取引をする場合

税務当局の調査に対して実際の価格を立証するには単なる業者さんの意見価格等では立証できません。安心して立証できる対応策は不動産鑑定評価書を添付するしかありません。

幣事務所の強み

永年の経験と実績を基に適格な目で鑑定評価を 行います。

迅速と安価な報酬をモットーとします。

公平中立の立場を守ります。

不動産総合アドバイザーとして皆様のお役に 立たせて頂きます。

他の士業(税理士さん、司法書士さん等の専門家)の方とネットワークを組んでいますので幅広い業務展開ができます。

不動産鑑定評価の費用

不動産の相談は無料

| 正規の不動産鑑定評価は | 15万円~ |

|---|---|

| 不動産価格調査報告書 | 7万円~ |

親子等の親族間での固定資産の交換

特別利害関係者(親子等の親族間)間での固定資産土地)の交換

所得税法、法人税法における土地・建物の交換特例の適用要件には下記の主要な要件があります。

要件

- 交換時の時価差額が高い方の不動産の時価の20%以内であること

- 交換譲渡資産は、その者が1年以上所有していること。

- 交換する資産は、同種の固定資産であること。

- 交換取得資産を譲渡資産の譲渡直前の用途に供すること。

具体例

Aさんが所有する土地〈不整形地)とBさんが所有する土地を相続税路線価に基づき査定した。

その結果、土地差額が高い方のB地の価額より20%以上になっていたのを不動産鑑定評価による鑑定評価額が交換特例の20%以内に納まり交換特例の適用が受けられ節税につながったケースです。

不動産鑑定評価の利用上のメリットをより知って下さい。

| 鑑定評価額 | 相続税路 | |

| A地 | 27,000,000円 | 26,000,000円 |

| B地 | 33,000,000円 | 27,000,000円 |

鑑定評価による時価

33,000,000円 - 27,000,000円 = 6,000,000円

6,000,000円 < 33,000,000円 × 20%

33,000,000円 - 26,000,000円 = 7,000,000円

7,000,000円 > 33,000,000円 × 20%

問題点

- 税務当局に対して時価であることをどう立証できるか

- 時価の高い方の価額の20%以内であるのか

この問題点の把握が適正になされていないと交換特例の適用が困難になってしまいます。

対応策

当局は交換物件の交換価額が重要なポイントとしています。それに対応するには税務当局に客観的に立証できる根拠の評価が必要になります。

交換する前に交換予定不動産の時価を不動産鑑定評価によって求めておいた方が良いです。交換予定不動産の鑑定評価額が特例要件〈高い方の時価の20%以内を満たしているのかの事前確認が出来ます。

安易な交換はしないで下さい。上記のように事前に価格評価をしておくことが安全で、かつ税務署対策になります。ぜひご相談下さい。

財産分与について

離婚の財産分与で失敗しないために 結婚して20年、子 供も授かり、自宅を取得し居住していましたが夫が勤務先の女子職員と関係が生じたこと等から離婚することになりました。

離婚に当たっての元妻との条件は、元妻は自宅に残って子供を育てるとのことになり、自宅を元妻に渡したのです。そこで一番心配したのは元妻に税金がかかるのではないかとのことでした。ここでの課題は以下のとおりです。

税金が心配なのは元妻ではなく、元夫の方なのです。これは、売ってもないのに時価で売ったとものとして譲渡税の対象になってしまうのです。土地を売って現金化し、その現金で財産分与したと考えられるのです。

新たな人生を歩もうと元妻に気前良く不動産を財産分与すると上記のごとく元夫に譲渡税が掛かってしまいます。最も、売却益3千万円までのマイホームなら通常では課税はさせません。

マイホーム売却時の3千万円特別控除が使えるからです。財産分与する時期は離婚届出日以降です。この特別控除は離婚届を済まし、元妻(他人)への譲渡なら適用ですが妻に譲渡しても身内への売却なのでこの特例は使えません。

この場合、税務上は財産分与した時における売買時価を持って譲渡収入とされます。この場合、売買時価の妥当性を立証するには客観的に証明しなければなりません。それが出来るのはその道のプロである不動産鑑定士による不動産鑑定評価書を証明資料としてご利用した方が最善です。

ぜひ、不動産鑑定評価を活用して下さい。ご相談は無料です。

- 不動産鑑定士とは

- 不動産鑑定評価をするメリット

- 幣事務所の強み

- 不動産鑑定評価の費用

- ご相談

遺産分割・相続の基本は時価評価です

相続問題は土地評価 ,時価評価で解決される。

相続財産のうち特に土地の時価をどう評価されていますか。

日本の相続税申告は自己申告制度が採用されています。現実は自分で土地評価をすることは難しいので税務申告を一括される税理士さんが評価されるケース多いのが実態です。

一定額の基礎控除以内であれば相続税を申告しなくてもいいのですが、相続人が複数の場合は必ず遺産分割が必要になってきます。

遺産分割・相続が「争続」になる原因は相続財産特に土地が適切に評価されてなく、自己の物差しで分割しようとし、相続人の権利主張が強くなっていることが多いのです。不動産は更地だけでなく貸家及びその敷地、借地権等の諸々の利用形態があり、個別性が強いので一律の価格ではありません。

このような個別性が強い不動産を不動産に精通してない個人及び専門家がマニュアルさえも適用しないで評価をしているものですから相続税申告の目的である「節税」、遺産分割の目的である「相続財産の公平さ」は確保できません。

このようなことにならない為には相続不動産の時価評価は不動産鑑定評価を活用した方が最善です。

1. 相続財産の〈不動産〉価額は適正ですか

相続財産のうちで特に不動産分割で争いが生じるケースが多いです。そこでの問題は相続不動産の財産価格〈時価)を知らないで協議しているのでお互いに主張しまとまらないのです。

相続不動産の価額は個人や不動産に精通していない専門家でもその人なりの評価はできます。そこでの問題は評価の基本ベースがまちまちなので提示された価格は思い思いの価格ですからまとまるはずがありまん。

基本的には相続税を支払わない遺産分割の場合と相続税申告する場合求めるべき不動産価格の時価の捉え方は異なると思います。

相続税申告の場合の不動産の価格・時価は税務当局は財産評価基本通達の相続税路線価に基ずく価格で評価するように指導しています。

節税を基本としますから財産評価基本通達の相続税路線価に基づく路線価方式の価格や不動産鑑定評価評価による不動産鑑定評価価格のどちらか低い方の価格を採用すればいいのです。

実際には 財産基本通達による方法では相続税路線価は実勢価格の80%程度に設定されているので標準的な画地の場合はこの財産評価基本通達による方法を採用した方が良い。ただし、不整形地、無道路地、広大地等個別的減価要因があり不動産市場で時価は相当低まった価格になるが財産基本通達による方法だと減価率に限界があり市場の時価を的確に反映しきれないデメリットがあります。

よって、このような不動産について不動産鑑定評価を活用し適正な時価を求め申告の添付資料としています。

予定されている相続税の計算方式

「法定相続分化方式]から「遺産取得課税方式」に改定される予定です。

改定されると相続人への財産配分によって税金が異なってきます。不動産も更地、貸地、貸家(マンション)農地等種々雑多です。このように種々雑多な不動産を単純に時価を求められません。

相続税を納付しない遺産分割の時価

不動産の遺産分割する場合の不動産の価格。時価は不動産市場で成立する価格・時価なので相続税路線価の価格ではありません。

この不動産市場での時価を求められ、立証できるのは不動産鑑定士による不動産鑑定評価価格が唯一なのです。 この点を理解できてないと争いのもとになってしまいます。

2. 相続税上での不動産の価格はずばり時価なのです。

時価とは市場で売買が成立する価格です。相続税路線価は公示地価の80%で公示されていますが、地方によっては市場での時価に比べ高価格のところもあります。市場の価格を反映しない高価格で遺産分割・相続されてしまえば信頼性、公平性に限界があります。相続不動産の評価に限っては不動産鑑定士の鑑定評価を活用すべきです。

不動産鑑定士は中立・公平の立場で専門的な意見 、判断として市場で売買が成立する時価を鑑

定評価しますのでこの遺産分割・相続においては税理士とタイアップして 評価部分は不動産鑑定評価してもらった方が安心で、無駄な税金を払わなくてすみます。

相続税申告サポート

不動産相続で損をしたくないなら、税理士だけに頼るのではなく、評価のプロである不動産鑑定士も活用した方が得策です。

幣事務所は相続に強い税理士と提携していますのでご安心下さい。

相続税軽減対策

節税を可能にするには課税対象価格を下げることです。不動産の種類は更地、借地、底地、自用の建物及びその敷地の貸家及びその敷地等種々あります。更地〈駐車場を含む)は基礎控除が無いので課税対象不動産価格は高いです。

そこで土地上にアパート、マンション等を建築し、賃貸することで貸家及びその敷地になり、諸々の基礎控除がなされ課税対象不動産価格は更地価格(駐車場)に比べ大幅に低くなります。

借金をしてアパートを経営する場合の相続対策上のメリット

メリット

土地にアパートを建てるとその土地にはその土地は貸付地として評価され自用地と比較して評価額が安くなります。賃貸用アパートを建てると、その土地には借地権、借家権が発生します。

例えば、評価額1億円の200㎡の土地にアパートを建てるとした場合、下記のとおり借地権割合に借家権割合を掛けた金額分を差し引くことができます。

貸家建付地=更地価額×(1-借地権割合×借家権割合×賃貸割合)

1億円×(1-60%×30%×100%)=8200万円

更に、300㎡までは小規模宅地の評価減の特例により50%の減額が認められ土地の評価額は4100万円になります。

8200万円×50%=4100万円

次にアパート自体建物の評価額は自用建物に対して借家権割合30%が安くなります。

貸家=固定資産税評価額×(1-借家権割合30%×賃貸割合)

アパート取得額 5,000万

固定資産評価額(約50%)2500万円

2500万円×(1-30%)=1750万円

更に、建物の金融機関からの借入金は相続時の返済残高を債務として相続財産価額から控除できます。

アパート建築による減額効果

更地の場合・・土地の評価額は1億円のままアパート建築後は9150万円減額されます。

減額

| 土地の評価額の減額 | 4100万円 |

| 建物(アパート)の評価額 | 1750万円 |

| 借入金 | ー5000万円 |

| 全体の減額 | 9150万円 |

遺留分の減額請求されている場合、土地の評価は 相続路線価なのか、売買時価で求めるのか。

被相続人は、遺言書によって、どの財産を誰に相続させるかを指定することができますが、相続人には「遺留分減額請求権」という権利が認められているので必ずしも希望通りにはいきません。

被相続人は、遺言書によって、どの財産を誰に相続させるかを指定することができますが、相続人には「遺留分減額請求権」という権利が認められているので必ずしも希望通りにはいきません。

本人が死亡した後「長男に全財産を相続させたい」と遺言書を作成しても法的には「遺留分」の制度があるので長男以外の相続には遺留分として最低保障がされています。

この権利を持っている人は、配遇者と直系卑属(子、孫)直系属(親、祖父母など)すなわち兄弟姉妹を除く法定相続人です。

ここでの土地価格の評価は相続税路線価ではなく、売買時価で評価しないと過小評価され、請求者にとって不利益になります。それはなぜでしょうか。

相続税路線価に基づく評価額は、売買時価に比べて約20~30%安いことが一般的です。更に、相続財産等に含まれる不動産(広大地等)は法改正で不動産価格は広大地として減額されているので相続税申告での不動産課税価格を下げるには相続税路線価に基づく方法を採用した方がよいのです。

しかし、ここでの遺留分の減額請求をする場合の請求額の評価は売買時価で評価した方が過小評価を解消 できるのです。

この場合の土地の売買時価を把握することは難しいですから不動産評価の専門家である不動産鑑定士に依頼し、市場での適正な売買時価を求めた方が得策です。

1. なぜ、不動産鑑定評価をすることで、相続税の納め過ぎを防ぐことが出来るのですか。

相続財産のうちの相続税申告の場合の相続土地の評価は、担当税理士は相続税路線価方式でされています。この場合、相続人にとっては、相続土地の評価によって相続税の節税が決まってくるので担当税理士の評価能力、実務経験いかんだと思います。しかし、現実は、税理士でも実務経験がある方はいますが、大方は私共、不動産鑑定士方みますと大変失礼ですが、評価は甘いです。

その結果、本来はもっと低い評価をして適正な時価をすべきですが、元々、相続税路線価で求めた価格は時価の80%であるとの思いから評価価格が実勢の時価から乖離していることもあります。

もっと不動産鑑定士の意見、アドバイスを受けたらいいなと思うことも多々あります。一番困るのは相続人です。一度申告してしまえば過大納付であっても相続税は戻ってきません。

よって、納め過ぎを防ぐには、相続税申告の中で財産の課税評価額を大きく左右するのが「土地」です。土地は全国的には二極化現象が顕著になっており、条件の悪い土地の土地評価のプロである不動産鑑定士による不動産鑑定評価をした方が市場価格の把握ができているので相続税の納め過ぎを防ぐことが可能になります。

相続発生後でも出来る節税対策

相続税還付請求申告

あなただけしか知らない相続税申告の実態、この実態を知ったら、すぐに実行するしかありま

せん。

既に相続税を申告を済ませた人で申告後5年以内の方、税理士に算定してもらった不動産評価し、税金を払いすぎている可能性はあります。

不動産鑑定士に再評価してもらいその不動産鑑定評価書を添付し、更正請求及び嘆願で相続税が還付されているのです。

このような現象が現実化しているんです。おかしいとは思いませんか。これを知らないのは納税者のみです。

なぜこのようなことが起こっているのか、何回か言っていますように評価のプロでない税理士が過大評価しているのです。一度納めたからと安心しないでもう一度相続税還付請求申告をしてはどうですか。

当初申告され、この還付請求制度を知られ、更正手続きをされた多くの方々が還付されています。このことを知った限りは実行するしかありません。

私は、不動産鑑定士として評価の適正化に力を入れていくつもりです。皆さん多くの税金がむしり取られているのです。公正の立場での還付請求ですから正当に申請し還付しませんか。

私どもは更正請求に強い税理士と提携しています。続きは税理士が相続不動産の評価は評価のプロである不動産鑑定士に鑑定評価してもらった方が安心です。

相続税還付請求サポート

1相続税還付 . なぜ、一度納めた相続税が戻ってくるのですか

5年以内で相続税申告をされた方

一度収めた相続税が納め過ぎですと、一定の手続きをすれば戻ってきます。

全国に多くの税理士がいます。しかし土地評価に精通している税理士は少ないので過大評価されている可能性が高いのです。

過大評価されていることは過多納税されていることになります。

それで、国税当局が認めている「相続税還付請求制度」があり、多額の相続税が還付されているのです。私もびっくりしていますがこれが現実なのです。

一度相続税申告を信頼おける税理士にお願いしているからと安心してはいけません。必ず再調査してください。

還付請求する場合、不動産鑑定士による不動産鑑定評価書を添付した方が税務署当局への減額根拠となり相続税の還付の可能性が高くなるのです。

2. 還付請求可能期間はいつまでですか

3. 還付が出来るかどうかの判断要素はなんですか。

「相続税申告書」をお預かりさせて頂きその中での相続財産(特に土地)が過大評価されていないのか専門家の立場で再評価します。

4. 不動産鑑定士事務所なのに相続税還付請求はできるのですか

相続税の還付請求手続きは、私達の事務所と業務提携している税理士事務所の税理士が手続きをされ、不動産鑑定士が鑑定評価を行います。

5. 還付申請にかかる報酬はいくらですか

完全成果報酬制です。

還付された相続税から報酬を支払って頂くので、ご依頼者には損することはありません。概算査定は無料です。

広大地等の特殊不動産所有の地主さん、 担当の税理士さん・・・注目です

広大地サポート

私は相続に特化し、現状の矛盾を明らかにし、皆様方が真の相続を理解して頂くことを目標にしています不動産鑑定士、不動産カウンセラーの田邉勝也です。

相続税申告の中での総資産のうち最も高額物件は土地です。この土地の価格については相続税申告では基本的には、不動産市場で売買が成立する時価と決められていますが、国税当局、担当税理士も評価の専門家でないので簡便的に評価出来る「財産評価基本通達の評価方式」(相続税路線価)での評価を勧めています。

この評価で求められた価格は標準的な場合は問題はないのですが、不動産は個別性が強いですから特殊案件(広大地、無道路地等)の場合は 評価人の評価能力、判断ミスで市場の適正価格、時価から乖離した価格で評価され過大申告されている場合も多くあります。

日本の税申告は自己申告制ですから納税者がこの相続税申告を税理士に委託し事務手続きをしてもらいます。この申告手続きの中で税理士さんが財産評価基準を基準に評価されますが、まさか過大評価されているとは思わないでしょう。特に相続税評価で税務当局の判定がまばらで判断がしづらいのが「広大地」です。

従来の右上がり傾向の時代は特に大規模な土地に対しては絶対的有効需要が旺盛でしたから小規模画地に比べ土地価格とでは価格差がないか、高い場合もあったのですが、バブル崩壊以降は大規模地に対する需要が減退したこと、特に開発に伴う道路等の潰地負担が生ずる土地は地域の開発後の土地価格に比べ安くなければとの疑問が起こりました。

そこで、税務当局は戸建住宅地域に存する戸建住宅地向きの広大地素地)のみ広大地減価を認めたのです。ここでの課題がその土地の最有効使用がマンション用地では広大地適用は出来ず、更に上記のように戸建て住宅地として開発に道路等の公共潰地が生じればいいのが、税務当局はやや非常識な旗竿地での開発を強要してきます。

実務的には税理士さんが広大地減価の基となる開発指導要綱による道路等の潰地面積を算定し、確定する必要が起こったのです。不動産を専門としていない税理士さんによってはこのような算定作業の煩わしさと判断ミスから市場の時価と差異が生じてしまいした。そこで、平成16年に広大地の評価を含めての改正がされ現在に至っているのです。

1. 広大地の評価の経緯

広大地の規定は平成4年に施行され、平成16年に再び改正されて現在に至っていますが、当局との広大地の捉え方の差異があり平成16年、17年に「情報」という解釈指針が出されました。

2. どういう土地が広大地なのでしょうか。

次の要件を満たしたときに広大地に該当すると判断できます。

下記の1から3の詳細は後記します。

- 標準的画地に比べて著しく地積が大きいこと

- 戸建分譲住宅素地が最有効使用であること

- 戸建分譲住宅地として開発するに当たり、開発道路等の公共公益的施設用地の

潰地負担を要すること

3. 平成16年に何が改正され、その改正でのメリットは何でしょうか。

改正後

広大地評価額 = 正面路線価 × (0,6-0,05×) × 地積 ÷ 1,000㎡

今回の改正では上記の計算式のとおり広大地と判定されれば改正前の潰地の地積を計算する面倒がなくなったのです。ですから広大地と判定すれば自動的に広大地の評価額は査定されるよになりました。

この算式によって評価する広大地は、5,000㎡以下の地積の土地となっています。5,000㎡ を超える土地については、税務署等の個別打ち合わせが必要になると思われます。広大地補正率の下限の0,35を適用しても差支えはないようです。

(例)5,000㎡の土地の場合の、広大地補正率は0,35となります。しかし、「どのような土地が広大地に該当するのか」前記のように一定の基準にはあるが、税務当局もその基準についての判定は明確でなく、その結果、税理士が広大地の適用申請をしたが却下された事例がありました。

4. 広大地判定の3要件について

そこで広大地判定の3要件について詳しく検討してみましょう。

(1) 標準的画地に比べて著しく地積が大きいこと

標準的画地とは

通達や「情報」にはその物件を含む地域の標準的画地が○○㎡とはありません。実務的には、その地域の実情(価格形成要因のうちの土地の規模に応じて判断することになります。

過去に開発された首都圏の戸建分譲住宅地の規模が300㎡程度の画地 がありましたが、現在は購入総額(土地、建物価額のう)ちの土地単価(1㎡当たり)に対応する地積なってきています。

例・・土地・建物 総額 4,000万円

内訳 土地単価 ・・・㎡当たり20万円

建物総額 ・・・1500万円

土地価額・・・4000万円―1500万円=2500万円

土地地籍・・・2500万円÷20万円=125㎡

標準的画地判定の注意点は地域の住宅地の規模を動態的に捉えて決める。上記のように300㎡の画地があっても段階的に125㎡程度に細分化されている傾向を把握する必要があります。

(参考)

- 近隣地域の地価公示地、地価調査の基準地の地積を参考にする

- 地域のおおよその最低区画面積を参考にする

「著しく地積が大きい」とは

上記の標準的画地の地積に比べ著しく地積が大きいとは具体的にどういうことなのか。大きいとは相対的に捉えることになるが、捉える1例としては各自治体には開発許可面積基準があるので参考にする。

例・・都三県での開発計画面積は原則として市街化区域では500㎡以上になっています。

例外・・500㎡未満であっても、ミニ戸建分譲住宅地で、位置 指定道路がある土地は「広大地」となります。

(広大地の留意点1)

区画割するに当たり、最も経済的かつ合理的に区画すること

(広大地の留意点2)

広大地修正が出来るようになり、開発想定図は原則として添付要件ではなくなりました。

5. 新たな課題への解決策

広大地との判定が確実しさえされれば相続税財産評価通達に基づいて評価しても良いのですが、慎重なる評価をし、税負担を軽減する為に広大地以外の不動産についても不動産鑑定士の鑑定評価をすることが最善であり納得がいくと思います。

幣事務所は広大地評価に精通し提携している税理士と共同で対応させて頂きます。既に申告された方、これから遺産分割、相続をされる方も無駄な税金を支払わないようにしましょう。

それには適正な時価評価が出来る不動産鑑定士による不動産鑑定評価を活用した方が最善です。

私、不動産鑑定士が「広大地判定書」を作製します。そして業務提携している相続に強い税理士とタイアップして相続税申告をします。ここでの対応如何によって節税効果に較差が生じます。

借地権・底地に関しての課題

地主さん、借地人さん

土地の賃貸借から発生している悩み事はありませんか。

それぞれの立場でのお悩みを持っていますが解決の糸口がつかめずそのままになっていませんか。ぜひ、参考にされご気軽にご相談下さい。

地主の悲劇(持っている為の悩みが多発)

土地という財産は利用できて初めて財産と言えます。現実はどうでしょうか。大半の地主は地価の割には非常に安い地代で土地を貸しています。土地を貸してしまえば、借地に借地権が発生していますから自分の土地でも勝手に使用することができないのです。

多くの地主さんは税金等の負担が多く、今後どうお持ちの不動産を維持していくか等のお悩み、課題を持っている方々が多いのはないのでしょうか。

国は赤字財政解消の為、消費税率の上昇や相続税の改正等の増税を図ってきます。これに対応するには安易にはいられません。地主さんは収益率の悪い貸地について借地人との関係を良くし、双方が最終的に良くなるような対策を講じなければいけません。

その為には総合的なアドバイスが出来る不動産鑑定士をお使い下さい。

借地人の悲劇も他人ごとではない

借地人が現状のまま利用している場合には問題はありません。

しかし、旧借地借家法の適用下である限り、地主の関係を維持していくには契約更新時に更新料等の一時金を支払う負担が掛かります。

金銭の支払い準備はできていますか。

よって、借地権・底地の権利価格は契約内容によって異なり個別要因が強いので簡単に処理すると損してしまいます。

借地権・底地の売買・交換等の基礎はその更地価格と契約で制約された土地価格があります。借地権・底地価格を財産評価基本通達の相続税路線価の借地権割合から単純に求める方法が多いが,我々はあくまで参考にするだけです。

それから権利内容、更には誰に売却するかによって借地権・底地価格が異なるのです。このように権利内容にをよく調べ、どういう価格なのかをよく理解しないと間違えの基です。

必ず不動産鑑定士による不動産鑑定評価をしてその不動産の真の借地権価格・底地価格の鑑定評価額を求めて下さい。

不動産鑑定評価をすることで売買・交換の場合、納得でき、的確な権利配分が可能で安心なのです。ご気軽にご相談下さい

1. 借地権・底地とはどんな権利ですか

(1) 借地権とは

旧借地法及び借地借家法上、建物の所有を目的とする地上権及び土地賃借権を「借地権」と言います。一般的には借地権と言えば「賃借権」であリます。

それは「地上権」が地主の承諾なくしても処分が可能な物件的性格を有する権利であり地主にとっては不利な条件なので認めなく市場ではあまり存在しません。

1. 借地権の成立要件

-

「建物所有を目的とする利用権」である。

月極駐車場のような建物なしで賃借している場合や資材置き場での一時使用、他人の土地を無償で借り、建物を建てている場合は借地権は発生しない。 -

賃貸借契約を締結していること

-

固定資産税・都市計画税以上の地代を支払っていること

-

実際に建物を建て、利用していること

(有償)

低額の場合は無償とみなされる場合がある。

2. 借地権の種類

-

旧借地法の適用のある契約の更新のある借地権(旧借地権)

-

新法の借地借家法の適用のある契約更新のある普通借地権

-

期間の到来時に消滅する定期借地権

3. 新借地借家の改正点

旧法は一度賃貸借すると契約満了しても正当事由が無い限り戻すことが出来なく、借地人借家人保護の傾向が強かったが、この改正は地主の立場を考慮しての改正になったのです。

4. 新旧法の相違点

-

平成4年8月1日以前の契約は旧借地借家法が適用される。

-

平成4年8月1日以降の契約は新法の借地借家法が適用される。

旧借地法に基づく借地権

設定期間

- 存続期間を定める場合

堅固建物は30年以上 非堅固建物は20年以上

- 存続期間の定めのない場合

堅固建物は60年 非堅固建物は30年

更新後の存続期間

- 堅固建物は30年 非堅固建物は20年

新借地方に基づく借地権(これの適用は新法施行後に設定した借地権)

設定期間

- 建物の堅固、非堅固の区別にかかわらず最短存続期間は一律30年とした。

よって、これ以上長い期間での契約で定めればもちろんその定めは有効です。

更新後の存続期間

- 堅固・非堅固による区別はなく期間としては最初の更新は20年その後の更新は10年に短縮された 。

5. 借地権の対抗要件

・建物に借地人の登記がされていること。

地主が替わった場合、その地主に対する対抗要件が借地権の登記が必要である。

地上権は借地人に登記請求権があるから単独登記は可能だが賃借権は登記請求権はないので所有者の協力が無ければ登記することはできない借地人の立場は弱くなってしまうので建物の登記さえあれば借地権の登記がなくても第三者<新地主)に対抗することができる。

この場合、借地名義人と登記名義人とが同一であることが必須であります。異なる場合には、地主が変った場合、借地権を対抗できず建物を収去して土地を明け渡さなければならなくなってしまう。

・借地上に登記された建物が建っていること

建物が滅失した時、滅失した時から2年間は借地人が借地上の見やすい場所に建物を特定するために必要な事項(従前の建物の種類・構造・規模、新たに築造する旨)を記載し立札を土地上明示することで第三者に対抗ができる。

しかし、その掲示が何者かによって撤去された場合、そことをひらないで取引した第三者には借地権を持って対抗できないとする判例があるので注意は必要。

6. 借地権は相続できる

借地権は相続の対象になり相続人に継承される

具体例

父親が亡くなってから10年、この度、母親が亡くなりました。土地は借地で、建物は母親名義になっていましたが、地主との 賃貸借契約では亡くなった父親名義のままでした。

相続人は子供2人ですこの場合の遺産分割はどうすればよいのか、

・お母さん名義の借地権付き建物は相続の対象になりますから相続人に継承されますので、遺産分割する必要があります。この場合で,まずはその借地権付き建物の時価評価をします。

ここでの問題

借地権は実際に借地契約してしている土地に発生していますが、その範囲(借地面積)が確定してない場合がありますので実測するなりして確定しなければなりません。

時価評価は不動産鑑定士による不動産鑑定評価で求めた方が最善です。借地権を相続した人は地主と借地契約を締結した方が良いです。ここの相続での承継は地主に名義変更料を支払う必要はありません。遺産分割協議で借地権を取得する人が相続後の地代を支払う合意をすることが良いでしょう。

(2) 底地とは

完全所有権の土地に借地権が設定されている土地でわかり易くいうならば完全所有権価格から借地権価格を控除した地主が保有する権利でありその価格を底地価格と言います。

地主は土地を賃貸借し、その対価として地代を徴収しているわけですが高地価の割には地代の値上げは出来ず、借地権という権利が存在することにより 自由に自分の土地だからといって使用・収益することは不可能になってしまい地主の貸地のメリットが低くなっているのが現状で

す。

相当契約期間が経過している借地の賃料(地代)は低く、木造の戸建住宅を利用目的とする場合の年間地代は地主が支払っている固定資産税と都市計画税の合計額の2.5から3倍位になっています。

地主からすると、その低い地代を値上げすることは現在の経済情勢、借地人の抵抗があり簡単には出来ません。今迄はどちらかと言えば、地主側の値上げ要求が多かったが、現行の地代家賃(継続賃料)が新規賃料より高いのですが、そのままになっているケース多くあります。

旧借地借家法では下記の条文のように賃貸借当事者(貸主・借主)双方から地代、家賃の増減(値上げ、値下げ)を請求できると記載されています。

「土地に対する公租公課の増減、土地価格の上昇及び下落その他経事情の変動、または近傍類似地域の地代に比較して不当になったとき、賃貸借当事者は地代の増減を請求できる」

上記は地代ですが、家賃も同じです。

私どもには最近、賃貸借更新時期になり地代、家賃の値下げ請求の不動産鑑定評価の依頼が

多くなっています。アパート等の投資物件に比べ、底地は収益性が低く、元本価値に見合わない不良資産の一つになっています。

そこで最近では地主は従来のまま賃貸借を継続しても賃貸借当事者双方にマイナスが多いのでそれをプラスにする対策が講じられています。その一つが借地権と底地の交換することが行われています。

地主にとっては、土地の一部が減少するが、自由に利用できる土地(更地)を確保することができます。借地人側にとっては利用できる土地の面積は減少するが、建物の増改築や地代の増額、更新料等に気を使う必要がなくなりました。

この借地権と底地の等価での交換をするためにはその基になる借地権と底地の適正な価格(相続税路線価で求めた価格ではない)を求めなければならない。それを実現するには、不動産市場に精通した中立公平な立場の専門家である不動産鑑定士の不動産鑑定評価が不可欠です。

2. 借地権価格・底地価格はどう決まりますか

(1) 借地権価格の発生根拠

1. 権利購入借地権価格

昭和30年代に入ると戦後復活の経済の高度成長により都市部に人口が集中するようになったので、地主は農地を宅地化して土地を賃貸借するようになった。その権利金として更地価格の60%~70%の一時金を授受した。

2. 自然発生的借地権価格

上記のように権利金の授受はないが、長年の賃貸借で借地人が自然に取得した権利で不動産鑑

定評価では下記のように捉えている。

地価が高騰したにもかかわらず賃料の値上げが出来ず 、その土地の経済的適性賃料(地代)

と現行の賃料〈地代)との乖離〈差額)で発生した借り得分等を借地人に帰属する権利を借地権化した。旧借地借家法での賃貸借契約での借地権価格はこの種類が多い。

(2) 借地権価格は地域によって異なる

借地権価格は取引の需要と供給で決まるが元々は上記のごとく戦後の高度成長による都市部に発生し、熟成しているが、地方都市では遊休地が多く売却しては譲渡税等の税金がかかるので 遊ばしてるより増しだということで貸しているところも多い。

このような地域での借地権価格は借地権はあるが借地権価格は低い。

(3) 借地権価格はどのように求めるか

借地権取引においては、一般的には相続路線価通 達の借地権割合を基準に決めているが不動産の借 地権価格は各地域の借地権の取引慣行の成熟の程 度、賃貸借契約の借地権の態様により個別性が強 いので一律には決められないですから、借地権価 格を求める場合は相続税路線価の借地権割合は参 考にするが絶対的ではないので不動産鑑定評価を してその物件固有の精度の高い権利価格を求める べきです。

1. 不動産鑑定評価基準における借地権価格の評価方法

・借地権取引慣行の成熟度の高い地域

-

借地権取引事例に基づく比準価格

-

差額賃料還元法で求められた借地権価格

-

慣行的借地権割合を基に求めた借地権価格

・借地権取引慣行の成熟度の程度が低い地域

-

借地権の売買実例はほとんどないので、使用賃借権の割合で決めることもある。

-

借地権価格があるのか、どうか市場分析する必要である。

(4) 底地価格はどのように求められるのか

1. 不動産鑑定評価基準における底地価格の評価方法

-

実際支払賃料に基づく準収益の現在価値の総和に復帰する経済的利益等の現在価値を 加えた収益価格

-

底地を第三者が買い受けた取引事例に基づく比準価格

(5) 借地権価格と底地価格の合算価格が完全所有権価格にならない場合が ある

-

完全所有権価格を借地権価格と底地価格に分割したことによる減価があるので 完全所有権価格になるとは限らない

3. 土地を賃貸借している地主さん、借地人さん

現行の土地利用に満足していますか

地主さんはどうでしょうか

旧借地借家法に基づく賃貸借では地主は土地を遊ばしてもしようがないので土地保有コスト〈固定資産税等)以上の安定した地代ができる、その他長期的には更新料、増改築承託料、借地条件変更承託料、名義変更承託料等の一時金の授受があることで収益率は低いが国家住宅政策の担い手として土地賃貸借をされたのです。

その後当時に比べ地価は高騰したことで固定資産税等の税負担が重くなり、その分地代の値上げをしようとするが借地人との折り合いがつかずもめています。更には、上記の承託料の地主の支払請求に対して借地人の支払い能力がなく地主の実質的実入りが少なくなってしまっています。

契約当初は賃貸借当事者間の関係は良好であったが地代の値上げ、承託料等の支払請求等で崩れ不和状態にある方もいます。

底地は流動性が低い物件でありながら相続税法上、課税の控除項目は少ないので相続税は高い。

流動性が高い現金と流動性の悪い底地が同等なのです。こんな状況ですから相続税法での底地の評価は割高です。そして底地を現金化しようとしても更地のように簡単に売却できるわけではなく、低価格売却になっています。

地主さんにとって現在の賃貸借契約は厳しいでしょうが実行すべきことは行い、将来への対策を講じなければなりません。そのためにも信頼のおける専門家のアドバイスを受けるべきです。

借地人さんはどうでしょうか

地価高騰で承託料の負担が重く、借地しているメリット以上に制約があり完全に満足できる状況にはありません。

強い借地権だからといっても借地ですから自分勝手には出来ず、転貸、譲渡建て替え等には地主の承託が必要になってきます。普段から地主との関係が 円満ならいいがトラブルが発生している場合は承託が得らえず大変です。

この場合司法が代わって承託が得られますが、時間と費用がかかります。借地人に相続が発生した場合の遺産分割はどうしますか。

相続が発生した場合、貸主側は相続納税義務者になるので、土地所有者の名義が変更されますが、借地権者は名義を変えずそのままにしているケースが多いです。名義変更料はいらないので契約書上の借地人の名義は変更しておきましょう。借地人を相続した人は地主と借地契約を締結し、相続後の地代を支払う合意をすることです。

4. 借地権、底地を売買する場合、売買当事者が

異なることで取引価格が異なることを知ってますか。

借地権取引においては、

一般的には相続税路線価の借地権割合を基準に決めることが多いが不動産の借地権価格は各地域の借地権の取引慣行の成熟の程度、賃貸借契約の借地権の態様により、個別性が強いので一律には決められません。

更には、借地権を第3者に売却する場合と、借地権を地主へ売却する場合とでは名義変更承託料、更新料等の関係で取引価格は異なってきます。

第3者に借地権を売却をする場倍は地主の承託が必要でその対価として名義変更承託料を地主に支払うので借地人の実質手取額はその分だけ少なくなりますので控除した価格になります。

底地取引においては

一般的には土地価格から相続税路線価の借地権割合から求めた借地権価格を控除した価格を基準に決めていることが多いがこの価格はあくまで参考にしかならない正確な底地価格は不動産鑑定評価での評価方法を重視すべきです。

底地を第3者に売却する場合の底地価格の正常価格

実際支払賃料に基づく純収益の現在価値の総和に復帰する経済的利益等の現在価値を加えた収益価格

例

土地面積 100㎡

月額地代 24,200円

年額地代 290,400円

還元利回り 5%

公租公課 (固定資産税等の税金) 99,100円

1. 実際支払い地代から求めた収益価格

(290,400円 ー 99,100円) ÷ 5% = 3,826,000円

2. 相続税路線価の借地権割合からの底地割合で求めた価格

相続税路線価 400,000円/㎡ 借地権

割合

・・・C(70%)

底地割合を上記借地権割合から30%と査定

(400,000円/㎡×100㎡)×30%=12,000,000円

上記のごとく底地の収益価格と相続路線価の借地権割合からの底地割合で求めた価格とでは大差である。実際取引は上記の収益価格を重視する。

借地権と底地との交換

長年賃貸借の期間が経過し、前記のごとく地主さん、借地人さん の立場での課題をお持ちであります。この課題を解消する1方法として借地権と底地との交換があります。すなわち、交換することにより、借地権を解消し、所有権をもつことになるのです。

この借地権と底地を等価で交換するためには、その交換の基礎となる借地権と底地の適正な価格を求めなければなりません。

どうしてもこの場合には公平でかつ適正な価格でなければこの交換は成立しません。賃貸借双方の合意の基での不動産鑑定評価を活用することがこの交換を成立させる要件です。

ぜひ、公平、中立性を主とする不動産鑑定士事務所を利用して下さい。

更新料・増改築承托料・借地条件変更承托料・名義書替料・ 立退料の考え方と求め方

それぞれの定義、求め方を理解せず単純に何%として採用しいるがそんな簡単なものではありません。

地域の慣行のもとに、賃貸借契約の個別性を十分考慮して理論的、実証的に説明できるものでなければなりません。

これを実証できるのは不動産鑑定士であります。

(1) 更新料

賃貸住宅の更新料をめぐる大坂高裁の判決が注目を集めています。これに先立って京都地裁において、消費者契約法を理由に更新料の無効、更新料の全額返還を貸主に命じた判決が出され、この大坂高裁の訴訟への影響は必至とみられているからです。

賃貸住宅の更新料と借地契約期限満了での更新料とは異なりますが、一時金の捉え方として共通するものがあります。

旧借地法では期間が満了した場合、地主が更新を拒絶しても、正当事由がなければ更新されることになります。更新には、法定更新と合意更新があります。一般的には、更新料を払い契約書を書き替えて更新をする合意更新が多いです。

1. 性質

- 不足地代の後払い的な一時金

今までの地代が安いからその不足分を補うためのもの

- 地代の前払い的な一時金

将来の地代の値上げが難しいので前払いにもらうという考え方

- 借地権消滅のリスクに対する安心料

更新料は地域によって地主と借地人との合意に基づいて支払われるもので、判例でも

地主の請求があれば、当然に借地人に更新料を支払う義務が生じる旨の商慣習ないし

慣習は存在しないとしています。

{参考)

賃貸マンションの更新料の今日と更新料返還訴訟の判決が京都地裁でなされました。

「更新料有効」 貸主が全面勝訴

その判決は「更新料は、家賃の前払いで(本件では)契約期間や家賃に照らし過大でなく、消費者の利益を一方的に害するものとはいえない」として借主の請求を棄却されました。

2. 更新料の額

更地価格の3%から5%程度のものが多かったが地価の大幅変動時期において、地価の変動率がそのまま、更新料の変動率に連動するものではないので、 日税不動産鑑定士協会では昭和59年~平成6年間にっ東京都区内において支払われた更新料の実態調査を行ったところ、地価の何%という数字では把握できなくなっていることから地代の倍率という形で統計をとり、3年ごとに発表することになりました。

地代(更新直前の月額地代)×36ケ月~120ケ月が多い

増価要因

- 契約期間が長い

- 高度利用が可能な土地

- 収益物件

減価要因

- 契約期間が短い

- 利用制限のある土地

更新料を支払った場合でも増改築承托料が含まれた金額になっている場合があるので留意しなければなりません。

今迄はどちらかと言えば賃借人側の主張が認められ更新料の正当性が弱められていたが、上記の京都地裁の「更新料変換訴訟の判決」で借主の請求が棄却されたことで更新料の支払いの正当性が認められたことになったことに注目しなくてはならない。

(2) 増改築承諾料

1. 性質

- 借地契約において、増改築を制限する特約がある場合には借地人が増改築をする際には

地主の承托が必要となります。

地主の承托が得られない場合には借地人の申し立てに基づき地主の承托に代わる裁判所

の許可を得れば増改築が可能になります。

裁判所の許可は借地非訟事件手続により行われ、裁判所は当事者間の利益の衡平を図る

ため財産上の給付を命ずることができる。

- 地主の被る不利益の対価(増改築に伴い契約期間が延びることで更新料授受が遅れる)

と借地人が受ける利益の範囲内で査定すべきである

2. 額・・・更地価格の2~3%

地主の被る不利益の対価(増改築に伴い契約期間が延びることによる更新料の授受がなくなる、逆に借地人が受ける利益(契約機関の延長契約延長を伴うもので、5~6%と言うものが多い

(理由)

- 防火地域の指定

- 付近の土地利用状況等の変化

(3) 借地条件変更承諾料

1. 性質

- 借地権消滅の可能性が弱まったことの対価

- 借地存続期間が延長された時、将来支払われたであろう更新料の対価

- 将来、建物買取請求権が行使された時、地主の負担が増大していることの対価

- 増価した借地権価額に対する権利金の追加払い

2. 額

「借地非訟事件便覧」に掲載されている「建物の構造」に関す借地条件変更申立事件の、東京地裁の決定の例によれば、概ね更地価格の10%を基準とし、従来の借地関係の経緯などを加味して、住宅地、商業地等の用途的の差を考慮に入れて査定することが大切である。

(4) 名義書替料

1. 性質

- 従来の賃料の補充

- 借地権の譲渡等による借地人の地主双方の被る可能性のある損失を回避する為、

慣行に支払われるものとして考えられる。

2. 額・・・借地権価格に対する割合

| 非堅固建物 | 堅固建物 | |

| 住宅地 | 5~10% | 10%中心 |

| 商業地 | 8~10% | 8~10%中心 |

土地の本当の有効活用の目的は何か

安易な有効活用はしない方が良い

従来から土地の有効活用というとアパート、賃貸マンション事業が定番でありました。

それ以上に土地さえあれば土地からの含み益、キャピタルゲインが得られましたからそれなりの地主としての優位性はあった訳ですが、今や時代が変わり不動産に対する考え方、価値観が変ってきたのです。

長期的には「人口減少時代」「不動産過剰時代」に突入し、土地さえ持っていれば安心という時代は 終わりました。

国の土地保有者への対応は従来に増して厳しいものになってきています。ですから地主さんはもっと勉強をしないと大変になってきました。有効活用のメリットには下記の3点があります。

| 遊休地 | マンション | |

| 1. 安定収入になる | 収入はない | 長期的な家賃収入がある |

2. 固定資産税対策になる |

軽減措置がない土地の固定資産税は課税が 1住戸あたり敷地面積200㎡について通常の 1/6に引き下がり、また都市計画税の割引もあります。 |

3. 相続対策になる

自用地評価・・・割引ない

土地・・貸家建付地 約15%~20%の割引

建物・・貸家評価 建設費の約60%の割引

以上の3点はそれなりのメリットがあることはわかりすが有効活用は「投資」であり「経営」ですから「収益性向上」が第1で収益性が向上しなければ何もしない選択肢を選ぶべきです。

ですから有効活用は「収益性向上」を第1の目的でその結果として上記の「固定資産税対策」「相続対策」の効果が得られるます。

有効活用の「収益性向上」とはどういうことか

土地の有効活用とはその土地のもっているポテンシャルを生かし、収益性を最大限に発揮出来る活用をすることであります。

有効活用の定番として賃貸マンション経営があり,「ローリスク・ミドルリターン」と言われ大幅な収益の 確保は見込めないが一定の収益が確保が出来るということで税務対策上から最優先された方法であったが現在は下記の状況の変化で「ミドルリスク・ミドルリターン」に変ってきたと言われています。

賃貸マンション事業の状況変化

立地条件が良くても原材料特に鉄資源の高騰に伴う建設費の値上がりにより初期投資コストが嵩み、その割には家賃は値上げに転嫁できず長期的な収支計算上での利回りは下記のとおり低下してしまい新規供給が難しくなってきました。

この現象は当分続くと予測されますので、難しい状況になってきていますので安易な事業はしない方がよいです。

利回りの低下

マンションの表面利回り{収入の投資額のの割合)の限界点はおおよそ11%~12%程度である。最低でも10%の利回りを確保 できる事業でなければなりません。

この10%の表面利回りが確保できるといううことは5000万円投資すると500万円のリターンが確保できることなのです。更にこの表面利回りを実質利回りに置き換えると家賃収入から管理費、修繕費、固定資産税等を支払いローンの返済分を差し引くと本当に手元に残るのお金はわずかです。

表面利回り10%として経費を差し引いた実質利回りは3%程度である。仮に5,000万円の投資額とすると手取り額は200万円、悪ければ150万円、月々で12万円から17万円程度である。

このような中身、要するにキャッシュフロー(長期的に安定した手取り額)が得られるかどうかを的確な収支計算書に基づく説明を受け納得しなければなりません。

しかし、土地所有者は相続税対策、 資産保有コストの軽減(固定資産税等)を優先し、言いなりに事業を勧めてしまっているのです。

注目の「戸建賃貸住宅」

現在、賃貸マンション、アパートは供給過剰傾向にあり地域によって異なりますが空家が多くなっています。そこで近年クローズアップされているのが「戸建賃貸住宅」です。ニューファミリーの子育て世帯は狭く、上下、隣に音を気にしながらの生活はしたくない。

庭がほしい。伸び伸び子供を育てたい。との願望を持っていますが現状は一定の基準からして狭い住宅に住んでいます。

従来は土地の値上がりがあり、資金を借り入れても買い替える時点では含み益が得られ、段階的に資産を拡大して所有できたのが、現在は土地の値 上がりは見込めず、勤めの企業の安定性が保障できないことからのローンを組みたくない等の理由から住宅の購入者が減退しています。

そこで借家人の不満を解消し、地主にも下記のようなメリットがあるとのことで注目をあびています。投資額が1200万円程度に対して年収が120万円程度と表面利回りでも約10%の投資収益率がありますので、注目をあびています。

不動産の所有から賃貸へ意識が大きく変化している

不動産価格はバブル崩壊前は右上がりに上昇していましたので借金して不動産を所有しても資産価値は目減りしなかった。

バブル崩壊後は「土地神話」が消え、不動産を所有すると不動産の値下がりによる売却損が生じること、金利負担や保有コストが回収されないというリスクがはっきりしてきました。その上、日本経済の不安定さから借入金の返済が保障されない状況から無理してして多額の借金をして生活を切り詰めたくない。更に少子化から親からの相続財産が将来確保できる可能性がある。等から不動産を「所有する」ことから「賃貸する」ことに意識が大きく変化しています。

借家人の求める住まいの変化

「共同住宅の広いアパートやマンション」ではありません。80% に人はガレッジ付き、庭付き「1戸建て」を望んでいます。

戸建賃貸住宅の適地

都心や駅から多少遠く、これまでアパート・マンションに活用が難しいとされていた地域が戸建賃貸住宅の最適立地条件です。

「戸建賃貸住宅」オーナーのメリット

- これまで活用できなかった地域や地形が悪い土地等でも建築可能です。

- 建物の投資額が約1200万円で手頃で、家賃からの収益性からの利回りは高い。

- 固定資産税や相続税の節税になります。

どうか安易な土地の活用をしないで下さい。

不動産鑑定士として有効活用をアドバイスサポートをさせて頂きます。私は不動産鑑定士ですから皆様の不動産の資産価値を見極め鑑定評価をしています。

最終の鑑定評価額を求める作業手順の過程で地域の市場分析、 個別分析を通して最有効使用を判定し、的確な手法を採用して価格を求めます。

そのうえで、不動産鑑定評価を基準に本来の有効活用について私自身マンション経営者であるので実践を通して的確なアドバイスをさせて頂きます。どうぞお気軽に相談下さい。

相続税還付。払い過ぎた相続税は還付出来るのです。

地主の皆様、過去に支払った相続税は払い過ぎています。

納付した相続税が下記の制度での合法的な手続きをすると70%~80%の相続税が還付されているのです。

還付金は多くて億単位、平均でも1千万円程度

5年以内であれば還付される可能性は高いのです。

何故にこのようなことがことが起っているのか唖然とするばかりで,無駄な税金は元々納付する必要はないのですが通常は一度納付したものは戻ってくることはないのに如何せん担当税理士の当初相続不動産評価のいい加減な申告が多いので当局もこの還付制度を適用せざるを得なかったと思われます。

正義感に燃える不動産鑑定士私は適正な相続税申告がなされるよう先ずは当初相続財産(主に土地)の適正時価評価に力を注いでいきます。

それでも結果的に発生してしまった相続還付可能案件の再評価は税理士のみに処理させるのではなく不動産鑑定士と組める相続に強い税理士とタッグを組み払いすぎた相続税を戻すのに努力します。

納付した相続税は高いなと思われる方、このような現状に譲歩することなく、やってみる価値はあります。先ずは、下記までまでご相談下さい。

1. 相続税還付とは何か知ってますか

一度納めた相続税は原則としては戻ってこないと思うし、まさか戻ってくるなんて大方の人は知らないんではないでしょうか。

日本の税の申告制度は固定資産税のように各行政が決めた納税額を支払うのが原則ですが、相続税は自己申告納税制度を採用しているので、自分で財産評価をし、申告することになっているのです。

しかし、現実問題として、現金、預金等の時価の把握はできますが、不動産特に土地の時価の把握は一物四価で個別性が強いので一般の方が評価し、申告することは難しいです。

本来不動産の時価評価は不動産鑑定士が専門とする業務ですが相続税申告が中心になるので一連の流れの中で不動産評価に経験が少ない税理士が国税当局の財産評価基本通達に基づく評価手法を適用し評価しているのが現状です。

全部とは言いませんがこのように実務経験が少ない税理士さんが評価するもんですから本来減額すべき評価なのにしなかったりのミスが多く、相続税申告での評価価格が不動産市場で売買が成立する本来の時価と乖離した価格で申告されているケース多いのです。その結果、過大納税させられてしまっているのです。

これを知らないのが納税者なのです。

税務当局も自己申告納税制度ですから過大評価されていることはわかっていても税務当局から払い戻すことはしません。この還付制度を設けて一定の期間内に更正手続(以内)きをすれば 全てではないが還付できるようにしたのです。

実際には高い率で還付されていますが此の制度を知っている方は少ないのです。地主の皆様、相続で一定の税金を払うことは当然ですが、このようなミスジャッジで過大納税をさせられていることを知って頂き、この機会にこの制度を勉強し、相続税を還付しようではありませんか。不動産鑑定士の私はこんなことがあっていいのかと声を大にして言いたです。

我々不動産鑑定士の知名度の低さから本来、不動産の評価はその道の専門家である不動産鑑定士がすべきなのにこのようになっているのに責任を感じ訴えているのです。

私は不動産鑑定士として当初の相続税申告での土地評価が適正に行なわれることと今迄に相続申告をされ高額な相続税を支払った方に合法的な手続きで過払いした相続税を払い戻すことに協力させて頂きます。担当税理士の相続土地評価が適正であったか再度見直して下さい。

相続担当の税理士さんは最低でも相続税財産評価基本通達の評価手法を完全に修得されて評価すればもっと還付率低くなるでしょう。

税理士が評価に自信がなければ、不動産鑑定士のアドバイスを受けるなり、不動産鑑定評価を活用併用すべきであります。

税理士の中途半端な評価は納税者に過大納税させたことに対して相続人から損害賠償の対象になったり、更正屋に問われ苦しんでいる税理士さんもいます。

地主さんこのような現状を十分理解しておいた方が懸命です。

具体的には、標準的な土地は問題ないのですが例えば、広大地(大規模地)の場合、広大地の判定を誤り広大地減価をしなかったり、不整形な土地、道路との接道が悪い土地等の個別性が強い不動産を何も減価せず相続税路線価での評価で済ませ不動産市場での市場価格とは乖離してしまってる場合が多くあります。

それと税理士が評価の教本とする財産評価基本通達の相続税路線価による評価での減価は一定の限度の数値で抑えられている関係で相続法で求めている不動産市場での時価に比べ過大評価されてしまう可能性が高いのです。

過大評価されているということは過多納税されていることなのです。

今でも過大評価されていることが多く、納税者からの追求が厳しくなってきたことで税務当局もこの評価の曖昧さを認め、納税者を救済する為に他の税理士か、不動産鑑定士による再評価による相続税還付の申請があった場合のみに還付を認めているのです。ここでの問題は不動産鑑定士が再評価すべきなのに同業者である他の税理士が再評価して業務展開しているのです。

この現象を素直に喜べるでしょうか

相続人は 相続税の申告となると税が中心になってしまうので税理士に全てを頼みます。その中で相続財産の土地がどう評価されているかなんて考えもしないのです。現実は上記のように全てではないが申告された土地評価が大方が曖昧で過大評価されているのです。普通はこのことは解らないのですが、国が認めた相続税還付制度がありこの制度を知り、再申告案件の70%~80%が還付されていると同業者の税理士が自慢げに話されているのです。

不動産鑑定士でも価値判断が甘く、適正な価格の許容範囲から外れる者もいますがそのような不動産鑑定士はお客様から除外されてしまい資格者としての社会的責任は重いのですが税理士業界は甘いと思いますです。

この現象を打破するには不動産鑑定士とタイアップしている相続に精通し実績がある税理士を選任すべきなのです。この点は幣事務所にお任せください。

国税に関する一般法である国税通則法の第23条1項 において、申告書に記載した課税価格、又は納税額の計算が国税に関する法律の規定に沿ってない場合、又は計算に誤りがあったことを原因として過大納税していることが立証できる場合は、法定申告期限から5年以内に限り 更正請求を認めています。

相続税は納め過ぎです。相続税還付が出来るかどうかの判断要素は何ですか

相続税が納め過ぎです。相続税還付制度を利用すれば過大納付された相続税は戻ってきます。

「相続税申告書」をお預かりし、その中での相続財産(特に土地)が過大評価されていないかどうか等を専門家の立場で検討させて頂きます。そのうえで、申請土地を再評価して、この相続税還付手続きを幣事務所と業務提携している税理事務所とタイアップして申請します。多くの実例では、当初相続税申告での本来の実勢時価は相当低い評価であるべきなのに、担当税理士の評価の適用の甘さから高額な評価になっていたのです。それを不動産鑑定士が本来の時価を評価した鑑定評価書を立証資料として添付して更生手続きを行います。

事前に申告書を見て事前の価格査定を行って明らかに大幅な過大評価されていることが判明した物件のみ鑑定評価させて頂きます。報酬は成功報酬です。

栄光神奈川鑑定

不動産鑑定士 田邉勝也

TEL 044-589-5436

k-tanabe@kme.biglobe.ne.jp

不動産鑑定士がなぜ、相続税還付請求が出来るのですか。

相続税の還付請求は手続きは税理士しか出来ません。

相続税の還付請求は手続きは税理士しか出来ません。

税金算出、手続きは税理士さんの分野ですから不動産鑑定士は介入することはしません。

反対に不動産の鑑定評価は税務当局も不動産鑑定士がこの分野の唯一の専門家であると認めています。

税理士は不動産の鑑定評価は出来ないのですが、それでは業務がとどこってしまいますので敢えて不動産鑑定評価ではなく簡便法での評価が許されているのです。

そこで、幣事務所は相続に強く実績がある税理士とタイアップし、当初申告書でのミスを見出し、まずは国税の財産評価基本通達での評価と不動産鑑定評価を併用し両価格の低い方の価格を採用し税理士が不動産鑑定評価書を添付して申告します。

何故不動産鑑定評価をした方がいいのですか

土地の再評価で税理士の評価は上記の財産基本通達での評価は一律で一定幅の減価しか出来ないので個別的減価が大きい土地については不動産市場での時価と乖離して真の時価を求めることが出来ないのです。

要するに、税理士は上記の財産基本通達での評価では時価評価の限界があり全ての土地の本来の時価を求める事が出来ないのです。

そこで不動産市場での時価の評価は不動産鑑定評価をすることで求めることが出来るのです。ですから税理士選任は不動産鑑定評価を併用すする税理士を選任した方が最善mなのです。

還付請求に掛かる報酬はいくらですか。

完全成果報酬です。

還付された相続税から報酬を支払って頂くのでご依頼には損することはありません。

簡易査定は無料です。

どう言う手続きで行うのですか

- 簡易査定

相続税申告書、修正申告書、その他確認資料(コピー)を基に本鑑定するかの

判断をします。 - 自宅訪問での確認または上記資料を郵送して頂き確認します。

- 査定の結果の説明

- 相続税還付の業務委託契約を締結します

- 現地調査(調査対象不動産等) 約1ヶ月

- 税務当局に不動産鑑定評価書を添付しての更正手続き(提携税理士と共同)

- 税務署審査 約3~6ヶ月(税務署当局の込み具合)

- 税務署での容認

- 依頼者に相続税還付通知書類が到着 約1ヶ月

- 依頼者の指示口座へ還付金が入金

- 栄光神奈川鑑定口座へ報酬の入金

税務署当局の否認の場合は完全成果報酬をとっていますので幣事務所への費用の支払いはいりません。

当初税理士を信頼しているし、再評価するなんて当初税理士に 悪いのではないか。

あなたの気持ちはわかります。但し、現状はご依頼を受けた方の70%程度が減額の対象になっています。

私共は税理士の立場で再評価をしているのではありません。元々相続税財産評価基準の評価では実勢の時価を求めることは出来ませんから再評価を同じ税理士が行っても評価には限界があり、当初評価でのミスをカバーする程度しかできないのです。

不動産鑑定士は本来の評価を時価を求めます。それと当初担当税理士の申告窓口と更正窓口とは異なっているので安心して下さい。

相続土地は売却してしまっているのに還付請求は出来ますか。

相続開始時時点で被相続人が所有していた土地が対象ですからその後、売却、賃貸、分筆等した土地についても見直しは可能です。

地主さん、現状をよく知って下さい。国は簡便な土地評価でかつ過大評価されたとしても還付請求がなければ税金は戻しません。現状を認識し、少しでも地主さんを救済したいので此の場を借りてアピールしているのです。

何も知らなければそのままになってしまいます。

それで再評価を他の税理士さんが評価するより不動産鑑定評価した方が不動産市場での時価に近い価格が求められますので、還付額も大きくなります。是非幣事務所にお問い合わせ下さい。

相続財産(土地)の評価の基本は時価なのです。相続税申告では節税が主で、相続税納付がない遺産分割での土地の評価は不動産は個別性があるので不動産鑑定士の鑑定評価をした方が時価を的確確に把握でき、公平性が保たれます。

是非、相続、底地・借地権、有効活用に特化した不動産鑑定士田邉勝也に相談して下さい。

固定経費 家賃値下・減額に不動産鑑定士が支援

企業経営の改善になる

固定経費の家賃値下げが企業経営改善に効果大

東京 神奈川 千葉 埼玉

オフィス・店舗を借りているテナントの方々

現行家賃が高いので負担になっていませんか。

契約途中でも、家賃を値下げをすることができることを知っていますか。

朗報です。不動産鑑定士が合法的に現行家賃減額にお手伝いさせて頂きます。

現状1

バブル崩壊、そしてアメリカ大手証券会社リーマン・ブラザースの破綻に端を発した世界大不況は日本の不動産市場に影響を与え、地価は下落し、賃料(家賃)も下落傾向にあります。

このような現状の中で、多くのテナントは周辺賃料が下落しているのに、契約時の高額賃料を支払い続けています。

借主は貸主と対等なのに貸主の一方的な家賃に反発せず甘んじています。

現状2

現実は企業経営上固定経費削減をしなければいけないく、できれば家賃を下げてもらいたいのですがどうやって値下げ交渉をしたらいいのか、資料もないし、何もせず高値家賃で甘んじてきているのではないでしょうか。

現状3

テナントは貸主と対等であるにも関わらず、そして法律的にも契約途中でも経済状況の影響で比燐の中古ビル新規賃料(家賃)に比べ高い場合は家賃の値下げは可能なのです。

でもテナントは家賃値下げ交渉をしてないのです。

現状4

家賃値下げ、減額に踏み込めない間違った思い込み

- 家賃減額ができることを知らなかった。

- 家賃改善業務についての知識を持った人材がいない

- 買主と気まずくなるので遠慮している。

貸主はこのようなテナントが一番いいテナントで退去されるのが一番怖いのです。

それでは家賃減額をどうしたらできるのでしょうか。

対応1

テナントがただ家賃の値下げをして下さいとお願いをしても貸主からは却下されます。

それは借主自身が現行の家賃が適正かどうかの判定が出来ない。そして貸主との減額請求の交渉の仕方がわからないとの理由で値下げが出来ていません。

それを打破するには不動産鑑定士等の専門家に物件の存する地域の中古ビルの新規家賃(募集賃料を含む)の賃貸市場での実態を調査し、分析し調査対象物件の現行家賃の適正水準を判定してもらうのです。

この専門家による適正家賃調査書が貸主に効力を発揮するのです。

対応2

幣社は不動産鑑定士の立場で合法的に家賃減額にサポ ートさせて頂きます。

不動産鑑定士が専門家として調査し、まとめた周辺ビル賃料の賃料調査、現在借りているビルの適正賃料調査書を作製します。

この不動産鑑定士が作製したビル適正調査書が効力を発揮するのです。

対応3

家賃減額をしないテナントは貸主にとって最高のお客様です。目を覚まし、具体的に取り組みましょう。

貸主としては、借主との継続契約が最大のメリットで退去が一番怖いのです。貸主は新規家賃が下がっているのをわかっていますから退去されない範囲で家賃値下げに応じます。ここがポイントです。

対応4

借主の戦法は移転せず、家賃減額の請求をし、固定経費削減に努力する。

固定経費削減に向かうに当たっては家賃減額と移転経費とのバランスが問題になってきます。

引越しに当たっての原状回復費用、引越し費用、引越し先の入居家賃等の費用が掛かります。

この費用と家賃減額分と比較して検討すべきです。

対応5

高値家賃が経営を圧迫、不動産鑑定士がいる幣社が家賃減額にお手伝いさせて頂きます。

弊社の家賃減額交渉業務への取り組み

取り組み1

交渉

基本的には、賃貸人との継続使用をしたいとの前提で紳士的に交渉させて頂きます。

思っているだけでは解決しません。厳しい状況下で経営を推進していくには前向きに進みましょう。現行家賃が高いので値下げしたいと思っている借主の方相談下さい。お手伝いさせて頂きます。

----------------------------------------------------------------------

栄光神奈川鑑定

住所:

神奈川県川崎市川崎区渡田向町20-3

電話番号 :

044-589-5436

----------------------------------------------------------------------